摘要:面对高利率环境维持,维持宽松政策的中国将如何主动发力推动经济动能的持续修复?“海风”因素正在凝聚,这将如何被动助力需求端的回升?应该从哪些方面观察?

在经济自主推动力,基建与服务业发力明显,同时成为促进就业与提收入的重要一环。今年专项债发行延续去年的提前发行方式,补充财政收入端同时,利于推动财政支出的稳定发力。基建投资增速维持高位水平,有利于带动相关产业链的发展,更是维护与促进就业的关键所在。此外,服务业PMI回升至扩张区间,服务消费动能率先修复。服务CPI同比增速走高,显示服务物价上行,服务业经济动能有望推动高景气度维持,叠加稳就业政策发力,有望提高服务业对于青少年就业的吸纳能力,共同助力收入端与消费预期的提升。

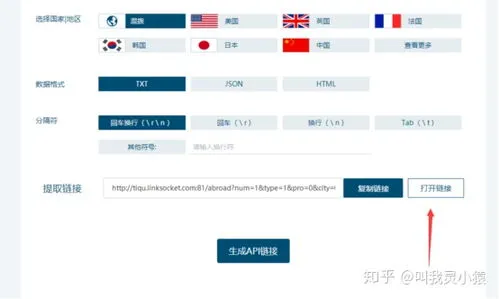

其次,货币政策方面,近期多家银行纷纷宣布下调存款利率,从去年4月存款利率市场化调整机制建立,至今已经历了四轮的存款利率下调,均离不开央行降息或降准带动利率下降的宏观背景。存款利率下调能一定程度上缓解银行负债端成本问题,助力银行向实体经济进一步投放信贷,未来存款利率下调常态化,利于提供实体经济一个友好的融资环境。对于作为存款利息收入的居民端而言,利息支出下行减少存款意愿,利于盘活定期存款资金,变相利于推动居民端消费与投资活动增加。

(资料图片)数据来源:Wind

再者,汽车消费占社会零售总额近10%的权重,叠加近期国常会提出加快推进充电基础设施建设、两部门发声支持农村地区购买使用新能源汽车,未来新能源汽车走向乡村与充电设施的完善相互促进下,助力消费端的持续改善。

更重要的是“海风”因素。其一、中国去库接近尾声,等待外部库存转折。中国2022年5月开启主动去库周期阶段,至今已历时13个月。回顾历史的主动去库周期,其平均时长为10个月,最长达18个月,这似乎预告主动去库阶段将进入尾声。相较而言,美国进入主动周期时间落后于中国,随着美联储加息持续,过去政府转移支付下带来的超额储蓄逐渐退坡,呈现信用消费走高现象,利息支出增加抑制消费支出扩张,消费需求下行推动库销比走高,形成库存累积效应。截至目前,零售商、批发商、制造商库存同比增速均表现回落,其中零售商库存增速处于历史水平之上,意味着库存去化的时间相对较长。零售商需求下行,传递至批发商销售,批发商补库意愿降低,进而影响对制造国的新出口订单。因此,未来的转折点似乎在于批发商的补库的动作,换句话说,随着去库的持续,零售商库存回落带动批发商补库意愿上行将牵动中国出口需求,促进生产意愿扩张,重要的是制造业PMI中原材料价格指数或为补库动作的观测窗口。

数据来源:东莞证券研究所整理

其二、美元逐步走强,形成本币贬值的效应,一方面,进口商品需付汇更多,形成输入性通胀动能。另一方面,在商品或资产内在价值恒定的基础上,则需以更多的货币购买,变相成为推动资产价格上行的另一种方式。例如,日经225指数上行,但日元兑美元贬值的现象。如此一来,在购买力平价作用,形成对外贬值,对内升值的现象,进而促进消费意愿的提升。

数据来源:东莞证券研究所整理

展望未来,中国内部力量在于服务业景气度维持与基建投资带动就业环境与工资增速修复,潜在激发消费活力。外部力量则在于未来外部库存回落,从而以消费国向制造国的链条传导,推动出口需求与生产意愿回升。运用美元走强效应,通过购买力平价作用力对于内部资产的潜在升值预期,从而进一步助力消费回暖。应用至市场上,资产配置的思路应当从何处寻找?有何投资方向值得留意?敬请关注系列文章最终篇。

本文仅记载杨博光(执业证号:S0340619060008)的观点与心得,不代表所任职机构的立场,未经许可任何人不得以任何形式转载。所发布的观点和陈述不构成对任何人或任何组织的投资建议,投资者不应以此取代自己的独立判断。投资有风险,入市需谨慎。