发生系统性风险金融危机的特征之一是银行破产! 例如,2008年全球金融危机、雷曼兄弟破产、欧洲主权危机、比利时德克夏银行破产、1997年亚洲风暴和亚洲各国银行大规模破产。 仅在韩国,国内33家银行中,就有15家破产了。 90年代日本房地产泡沫破裂,破产的银行数不胜数!

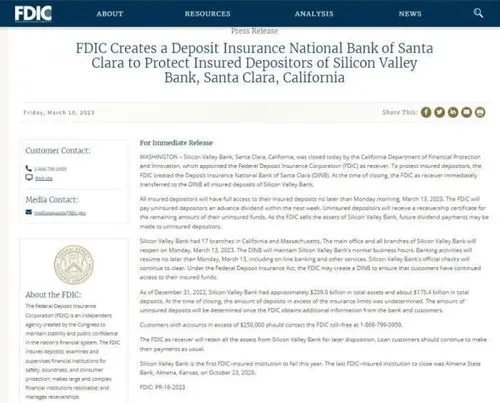

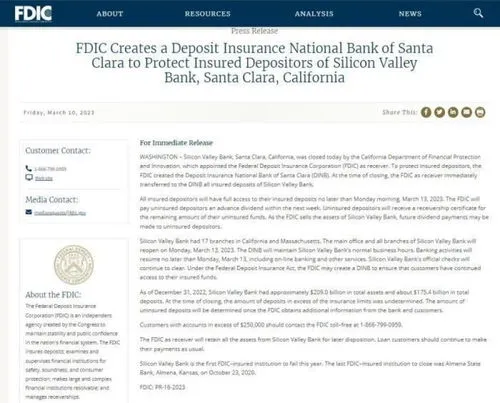

昨天3月10日,美国硅谷银行宣布破产。 成立40年来,全美银行排名第16的庞然大物轰然倒下,硅谷银行是全球金融危机到来之际的前兆吗? 那次破产带来的蝴蝶效应会对现在的金融系统造成什么样的冲击?

硅谷银行是地方银行,位于美国科技中心硅谷,是美国最富裕的地区之一,许多科技公司的资金和业主的资金都在硅谷银行,所以这个地方银行的存款金额不小。 破产前存款总额为1754亿美元,折合人民币1.2万亿元,破产后,最担心的一定是存款金额较大的储户。 美国联邦存款保险公司每个账户的最高担保额为25万美元,据资料显示只有2.7%的存款金额低于25万美元,这意味着97.3%的存款面临着不受保险保护、血本无损的风险。

“硅谷银行”为什么倒闭了? 每次重大的资产泡沫在货币紧缩下,都会产生流动性风险。 这次也没有被列在一列。 2020年疫情发生后,全世界的天量放水,在短短的三年时间里,美联储的资产负债表翻了两番,联邦利率也为零。 这里产生了两个问题。 第一,货币可以在短时间内天量投放,但市场对货币的需求不能在短时间内建立。 那么就会出现过剩的货币投入。 面临着金融机构之间空转的问题。 这个问题在世界银行之间普遍存在,但富人资产多了,就会出现存款多、贷款少的供需不匹配。 硅谷银行在2020年吸收存款时,对储户的利息为0.25%,当时联邦利率为零。 随着美联储加息,联邦利率上升到4.75%的水平。 如果银行继续支付0.25%的利息,储户将提取存款购买全球无风险资产美国国债,出现银行存款流失现象,2022年硅谷银行存款流失占存款总额的10%,存款减少,硅谷银行的面积存款流失硅谷银行需要补充流动性,钱从哪里来? 去年加息前,硅谷银行因存款多贷款少,大量资金被闲置。 因此,硅谷银行配置了很多中长期的美国国债。 虽然当时利率较低,债券价格较高,但去年美联储连续暴力加息450个基点,债券价格下跌速度较快。 以前硅谷银行购买了1000亿美元的债券,没有进入亏损的达到了175亿美元,但为了弥补流动性,硅谷银行不得不出售债券。 出售了17.5亿美元的债券,这部分损失又达到了19亿美元。 此外,硅谷银行还寻求发行新股,募集了22亿5000万美元的资金。 一方面亏损出售债券,另一方面发行新股稀释股东权益。 此时,储户、股票份额持有人和股东坐不住了,挤掉了抛售带来的杀伤力,宣告硅谷银行破产,这就是美国第十六大银行倒闭的原因。

硅谷银行带来的蝴蝶效应会不会引发全球金融危机? 周四硅谷银行出现问题后,美国银行谷全线暴跌。 美国四大银行当天的市值分别为摩根大通220亿美元、美国银行160亿美元、国富银行100亿美元、花旗银行40亿美元。 受冲击最大的是美国地方性小银行,地方性银行ETF做空的力度很大。 目前,美联储的问题是需要积极拯救市场。 硅谷银行事故后,美国10期国债,利率暴跌11个基点。 鲍威尔在FRB周三的谈话中强硬地表示将继续暴力加息。 那么,美国联邦利率将持续上升,相当于美联储正在冲破金融泡沫。 目前,鲍威尔发表演讲后的第三天就让硅谷银行倒闭了,但接下来能否继续加息还是个未知数。 从美国国债的利率来看,加息力度有所缓和。 除非美国10年期国债持续上升,否则银行底部的资产没有问题,金融体系将正常运行。 我个人认为,美国发生金融危机的概率不高