硅谷银行迎来了黑暗的时刻。

最新消息显示,硅谷银行已被加州监管机构冻结资产,并被美国联邦存款保险公司(FDIC )接管。 今天(3月11日)早间,硅谷银行继续在圆盘前暴跌68%,目前停牌。 这将是2023年美国第一家破产的保险银行,也是2008年华盛顿互惠银行以来最大的银行破产案。

值得注意的是,保险机构虽然接管了,但很多资金没有得到保护。 据报道,一份监管文件显示,硅谷银行1610亿美元存款中93%没有保险。 此外,有业内人士表示,每个硅谷银行账户只有前25万美元享有FDIC保险。

至此,成百上千的初创企业和风险资本陷入了恐慌。 据The Information报道,上千家科技上市公司和VC有几百亿存款在硅谷银行,现在银行冻结了,可能发不出上千万的工资。 不安和焦虑的情绪笼罩着硅谷,创业者和投资者都试图转移资金。

有业内人士认为,这是硅谷开始投资的雷曼时刻,破坏性远远超过了FTX/Terra崩溃,破坏了硅谷十年的大部分创新。

硅谷银行从本周四开始被曝光存在流动性危机,股价很快经历了“护膝”,暴跌%,盘后继续暴跌23%,市值每天超过95亿美元,此后引发大量折扣。

这场危机始于出售债券。 据报道,硅谷银行抛售了210亿美元的债券,造成了18亿美元的损失。 为了弥补出售债券的损失,硅谷银行宣布通过出售股票筹集22.5亿美元。 这一自救措施不仅无益于硅谷银行,还被华尔街视为胁迫性资产出售和股票的猛烈稀释。

自美联储大幅加息以来,银行间美元贷款的成本已经上升到5%。 也就是说,大家都缺钱,手头资产疯狂减少,流动性风险一触即发。

现在最担心的是硅谷银行是下一个雷曼兄弟吗?

万亿银行一夜暴雷

硅谷银行成立于1983年美国,主要为风险投资公司(VC )和科技公司提供融资业务和股权融资,是科技和生命科学初创公司中最受欢迎的金融机构之一,服务客户主要是风险投资公司(VC )和科技公司

在创业投资体系中,硅谷银行是一个独特的存在,可能没有银行比硅谷银行更了解、更支持初创公司。

硅谷银行财报显示,截至2022年底,硅谷银行总资产2118亿美元(约14751亿元),持有1201亿美元投资证券,其中包括910亿美元的房贷支持证券组合,为743亿美元

资产规模千亿级的硅谷银行,为什么会在一夜之间经历如此大的动荡? 具体从两个方面来看吧。

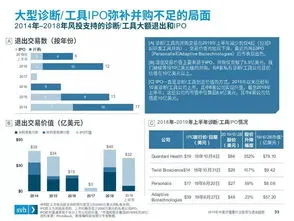

另一方面,硅谷银行服务的高科技和风险投资受到严重损害。 目前,风险投资行业前景惨淡,由于IPO短缺、明星项目估值减少、科技行业裁员风波层出不穷,出手谨慎。 根据风险投资公司Partech Partners的数据,2022年科技行业风险投资融资下降了35%,降至2380亿美元。 因此,大量科技初创企业需要现金,不断从银行提取——,与科技初创企业密切往来的硅谷银行,现金消费水平急剧上升。

这引发了一系列传导效应,将硅谷银行市值从两年前的逾440亿美元峰值降至今年年初的133亿美元。

同时,为了提高资金充足率,硅谷银行欲通过出售债券回笼资金,硅谷银行也需承担18亿美元的税后损失,成为此次暴雷事件的导火索。

硅谷的银行投资比较保守,没有太多杠杆投资,只是低息大量购买了美国政府机构发行的长期抵押贷款支持证券和美国国债。 然而,2022年美联储一系列加息导致债券价格大幅下跌,使持有大量长期债券的硅谷银行成为“冤大头”。

硅谷银行的GregBeckerCEO在接受采访时表示:“我曾预计利率会上升,但没想到会像现在这么多。”

为了消除止损,硅谷银行希望砍掉这些长期赤字债券,买下利率高达5%的短期债券。 另外,为了弥补债券损失导致的资金不足,硅谷银行通过股票融资22亿5千万美元。

硅谷银行仅凭资金回收操作,就被神经紧张的华尔街视为资本金不足的危险信号,随即引发二级市场的恐慌性抛售,给整个美国科技行业带来提振。

任何小动作都有可能带来蝴蝶的效果。 目前,标准普尔将硅谷银行的评级从BBB下调至BBB-,只比垃圾评级高一个等级。 9日,穆迪也将硅谷银行从A3下调至Baa1,特别指出对该银行风险状况的担忧。

美元基金都在问:钱还取得出来吗?

股价暴跌,硅谷银行陷入流动性信任危机,许多VC和科技企业惊慌失措。

美元基金说:“钱还在取吗? 意识到不妙后,陆续向自己的portfolio企业提出尽快提取现金。

Y Combinator的总裁兼CEO Garry Tan警告说,硅谷银行的偿付能力风险是真实存在的,并建议应该考虑限制对贷方的开放,最好不要超过25万美元。

由“硅谷教父”彼得泰尔共同创立的风险投资公司Founders Fund也建议企业从硅谷银行撤出资金。

Union Square Ventures告诉被投企业“只在SVB现金账户中保持最小限度的资金”。

Tribe Capital建议portfolio :如果不能完全从硅谷银行提取现金,部分资金也必须撤出;

Activant Capital通过邮件和邮件告知许多被投资企业的首席执行官们,他们鼓励将资金从硅谷银行转移到其他银行机构。 该公司帮助部分客户将资本转移到第一共和国银行(FRC )。

但是,抽屉的过程好像不太顺利。 据风险投资公司和创业者称,银行似乎“拔掉了网线”。 他们很难调动资金。 尽管他们打算使用不同的浏览器和APP转移资金,硅谷银行的网站还是暂时瘫痪,只能看到账户访问控制。 也就是说,用户不能取款或转账。 部分取钱客户表示,最终他们致电当地代表联系硅谷银行客服。 对方表示,由于用户流量大,该网站已关闭。

硅谷银行的流动性危机吓坏了人们。 随后,硅谷银行的CEO Greg Becker立即露面,安抚客户。 他在3月10日上午的电话会议上表示,希望机构投资者及其被投企业保持冷静。 “银行有足够的流动性支持客户,但如果人人传言硅谷银行陷入麻烦,可能真的会有麻烦。 ”Becker要求包括风险投资公司在内的客户支持硅谷银行,他说:“希望硅谷银行在客户困难的时候提供支持。”

硅谷银行的声明看起来有点无力。 富国银行分析师Mike Mayo在一份报告中表示,硅谷银行的问题似乎是因为“投资缺乏多样性”。 更高的利率、对经济衰退的担忧以及IPO市场的降温,使得初创公司更难筹集资金。 华尔街担心,硅谷银行只是不幸遭遇了所有逆风,可能会成为第一个像当年雷曼兄弟一样陷入危机的多米诺骨牌。

目前,硅谷银行暴雷带来的一系列阵痛几乎是不可避免的。

硅谷银行暴雷后,引起了美国银行股的集体暴跌。 美东时间3月9日,标普500银行指数暴跌近6%,创下两年多来最大单日跌幅。 美国四大银行——摩根大通、花旗、富国银行和美国银行在当天的交易中蒸发市值524亿美元。 其中,摩根大通股价下跌近6%,市值损失约200亿美元。 美国银行下跌6.1%,市值损失约150亿美元富国银行下跌6.3%,市值减少85亿美元花旗集团下跌4.1%,市值减少30亿美元。

评论称,这些银行也可能是下一家硅谷银行。

在银行股的拖累下,美国主要股价3指数全线下跌。 截至美东时间3月9日收盘,道指下跌1.66%,报32254.86点。 S&; amp; P500种指数下跌1.85%,报3918.32点; 纳指下跌2.05%,报11338.36点。

有观点认为,以科技界和硅谷为焦点的银行危机可能会到来。 毫无疑问,每个人都不想看。 (文/张俊雯出处/投中网) ) ) ) ) ) )。